연말정산 절세팁 절세방법으로 13월의 월급 챙기기

월급도 중요하지만, 나가는 세금 관리 또한 중요합니다.

연말정산 절세팁으로 13월의 월급을 잘 챙겨야 합니다.

오늘은 연말정산 절세 방법에 대해 알아보도록 하겠습니다.

곧 연말정산을 준비해야 하는 직장인 분들은 주목해주세요.

연말정산 절세팁

연말정산을 통해 이미 월급에서 빠져나갔던 세금을 환급받을 수도, 혹은 그간 낸 세금이 부족했다고 하여 세금을 되려 더 내야 할 수도 있습니다.

연말정산을 시작하기에 앞서 우선 두 가지 개념부터 살펴보고 가도록 해요.

1) 소득공제 : 세금 부과의 대상이 되는 소득 금액의 크기 자체를 줄이는 것을 가리킵니다.

2) 세액공제 : 산출된 세금 금액에서 세금 자체를 깎아주는 것을 가리킵니다.

자 그럼 연말정산 절세 방법들을 살펴보도록 할까요?

연말정산 절세 방법

우선 국세청에서 제공하는 연말정산 미리보기 서비스로 연말정산 예상 세액을 확인할 수 있는데요.

해당 내용은 글 하단에 링크와 함께 알려드리도록 하겠습니다.

신용카드 체크카드 현금영수증 소득공제

연간 소득의 25% 이상을 소비하면, 그 초과분부터 소득공제가 적용됩니다.

단, 연 소득 7천만원 이하의 근로자인 경우, 최대 공제 한도는 300만원까지입니다.

여기에서 중요한 부분이 있는데요.

앞서 말씀드린 연간 소득의 25% 이상을 소비하면 그 초과분에 대한 소득공제가 적용된다고 했는데요.

결제 수단에 따라 소득공제율이 달라집니다.

신용카드는 15%, 체크카드나 현금영수증은 30%의 소득공제를 해줍니다.

똘똘하게 신용카드 소득공제를 받으려면, 연간 총소득의 25%까지만 신용카드로 사용하고 나머지는 체크카드나 현금영수증을 받는 것이 공제율이 높아져서 환급에 가장 유리합니다.

예를 들어, 본인 연 소득이 4천만원이라고 가정할 때, 신용카드로는 연간 1천만원까지 쓰고 (이 부분은 미공제) 나머지 금액은 현금 또는 체크카드를 사용하면 공제율이 높아집니다.

시장 및 대중교통 공제

이번 연말정산에서는 전통시장이나 대중교통, 도서 및 공연비로 사용한 금액에 대해 최대 300만원까지 소득공제를 받을 수 있습니다.

단 연 소득 7천만원 이하에서만 적용되는 항목입니다.

특히 전통시장이나 대중교통 사용분은 올해 7월 21일 ~ 12월 31일 사용분에 대해 한시적으로 40 ~ 80%의 공제율로 소득공제를 받을 수 있기 때문에 전통시장이나 대중교통 사용률을 높이면 연말정산 절세에 도움이 됩니다.

주택청약 공제

연간 총소득이 7천만원 이하이며, 무주택인 근로자에 한해 주택청약통장 납입액에 대해 연 240만원 한도 내에서 40%까지 공제를 받을 수 있습니다.

주택청약통장 입금은 한꺼번에 입금을 해도 되기 때문에 올해 청약저축에 돈을 안 넣으신 분들은 연말정산 미리보기를 해보시고 연말정산 절세 방법이 필요하다면, 청약저축에 한꺼번에 입금을 하세요.

주택담보대출과 전세금대출 원리금 상환액의 40%까지도 소득공제가 가능한 점도 꼭 알아두세요.

월세 세액공제

연 소득 7천만원 이하의 무주택 세대주는 1년간 750만원 한도 내에서 월세의 10%를 세액공제받을 수 있습니다.

단, 기준 시가 3억원 이하, 전용 면적 85제곱미터 이하 주택에서 거주할 시에만 월세 세액공제 대상이 됩니다.

전입신고가 되어있지 않다면 월세 세액공제를 받을 수 없습니다.

학자금 대출 상환

- 교육비 특별 세액공제

학자금 대출 원리금 상환 시 상환 금액에 대해 15%의 세액이 공제됩니다.

대학교 등록금, 입학금 납부 금액 역시 1명당 연간 900만원까지 세액 공제가 됩니다.

※ 학자금 대출 세액공제 확인을 위해서는 교육비 납입증명서를 회사에 제출해야 합니다.

의료비 공제

의료비 특별세액공제에 들어가는 부양가족은 인적공제와 달리 나이 제한이 없습니다.

의료비 공제는 일반적으로 소득이 낮은 사람에게 몰아주는 것이 유리하다고 하지만, 이것도 잘 따져볼 필요가 있습니다.

몰아주려는 사람의 급여가 많이 낮은데 의료비 금액은 큰 경우, 내는 세금도 적어서 돌려받는 금액이 적기 때문에 홈택스 연말정산 미리보기 서비스를 통해 예상 금액을 넣어보고 세금을 더 돌려받는 쪽으로 몰아주는 것이 좋습니다.

다만 소득이 비슷할 경우에는 총소득액의 3%를 초과한 금액에 대해 의료비 세액공제를 해주기 때문에 이때는 소득이 낮은 사람에게 몰아주는 것이 좋습니다.

연금저축 공제

이미 많은 분들이 연금 저축은 노후 준비뿐 아니라, 세액공제를 위해서도 가입을 해두셨을 것입니다.

아직 통장이 없다면 12월에 만들고 한꺼번에 400만원을 납입해도 되기 때문에 통장을 만드시기를 추천드립니다.

퇴직연금 추가 납입 시에는 연금저축과 퇴직연금을 합하여 연간 700만원 한도 내에서 세액공제를 받을 수 있습니다.

연금저축은 환급액은 크지만 여유가 없는 분이라면 55세까지 돈을 묶어둘 여유가 없으므로, 연금저축은 당분간 패스하셔도 됩니다.

부양가족 인적 공제

자녀가 있다거나 부모님이 연세가 있으신데 일을 하고 있지 않은 경우 부양자 세액공제를 받을 수 있는데요.

만약 맞벌이 부부라면 소득이 많은 쪽에 부양가족을 등록해서 몰아주세요.

형제들 간에도 부모님을 부양가족으로 넣으려면, 수입이 가장 많은 형제에게 인적 공제를 몰아주는 것이 절세를 위한 방법입니다.

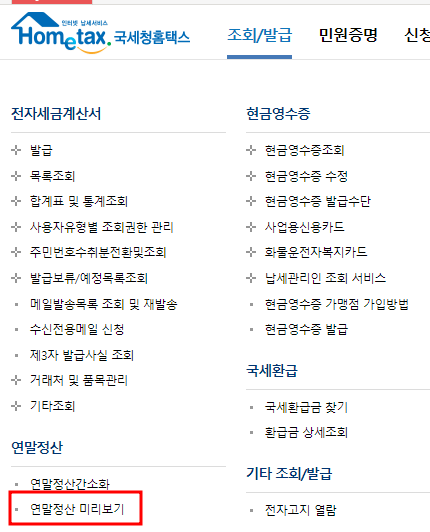

홈택스 연말정산 미리보기 서비스

아래의 홈택스 홈페이지로 들어가신 후, 연말정산 미리보기 서비스를 이용하실 수 있습니다.

홈택스 홈페이지 > 조회/발급 > 연말정산 미리보기 메뉴에서 확인 가능합니다.

연말정산 절세 방법에 대해 알아보았는데요.

위의 팁들을 잘 이용해서 이번 연말정산에서 많은 금액을 환급받으시기 바랍니다.

'경제 경영 > 재테크 기타' 카테고리의 다른 글

| 특례 보금자리론 1년 한시 시행 조건 (0) | 2022.12.08 |

|---|---|

| 신용등급 점수표 신용등급 올리는 방법 (0) | 2022.11.30 |

| 전세자금대출 금리 연 7% 넘었다 비상! (0) | 2022.11.29 |

| 내보험찾아줌 홈페이지 가입한 보험 조회 (0) | 2022.11.28 |

| 원금균등상환 원리금균등상환 만기일시상환 차이 (0) | 2022.10.26 |